Nội dung

Tiêu chuẩn Basel hay Hiệp ước Basel là bộ tiêu chuẩn được lập ra nhằm xác định các tiêu chuẩn về vốn đối với các ngân hàng để hạn chế rủi ro kinh doanh và tăng cường hệ thống tài chính. Tiêu chuẩn Basel hiện đã được ngân hàng Nhà Nước Việt Nam (SBV) ban hành quy định và hướng dẫn áp dụng rộng rãi, trong đó các ngân hàng triển khai áp dụng các chỉ số quản trị rủi ro theo chuẩn Basel III như VIB, TPBank, MSB, SeABank…

Quá trình ra đời của Hiệp ước Basel

Năm 1974, Basel Committee on Banking supervision - BCBS - Ủy ban Basel về giám sát ngân hàng, được thành lập bởi một các Ngân hàng Trung ương và cơ quan giám sát của G10 nhằm tìm cách ngăn chặn sự sụp đổ hàng loạt của các ngân hàng. Ủy ban được đặt tại thành phố Basel, Thụy Sỹ.

Thành viên của Ủy gồm đại diện của các ngân hàng trung ương hay cơ quan giám sát hoạt động ngân hàng của các nước: Anh, Pháp, Tây Ban Nha, Thụy Điển, Thụy Sỹ, Bỉ, Canada, Đức, Hà Lan, Hoa Kỳ, Luxembourg, Nhật, và Ý. Ủy ban họp 4 lần trong một năm, xây dựng và công bố những tiêu chuẩn và hướng dẫn giám sát rộng rãi các vấn đề tài chính.

Trụ sở Ủy ban Basel đặt tại Thụy Sỹ

Năm 1988, Ủy ban đã giới thiệu Hiệp ước vốn Basel (the Basel Capital Accord) còn gọi là Basel I - cung cấp khung đo lường rủi ro tín dụng với tiêu chuẩn vốn tối thiểu 8%. Tiêu chuẩn Basel I không chỉ được phổ biến trong các quốc gia thành viên mà còn phổ biến ở hầu hết các ngân hàng hoạt động quốc tế.

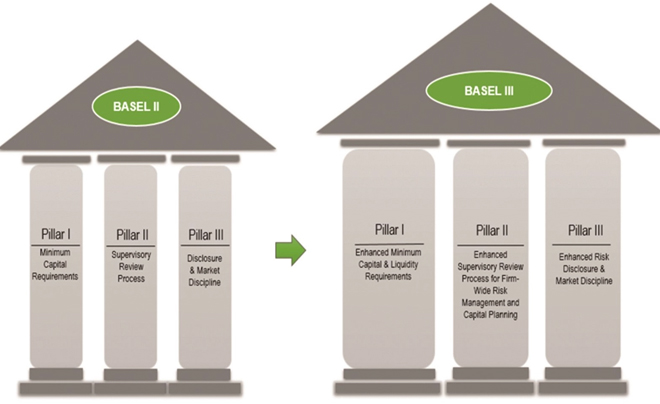

Tuy nhiên, Basel I vẫn còn nhiều hạn chế nên vào tháng 6/1999, Uỷ ban Basel đã đề xuất Basel II và chính thức ban hành vào 26/6/2004. Khung đo lường mới này có 3 trụ cột chính:

- Yêu cầu vốn tối thiểu dựa trên cơ sở kế thừa Basel I

- Giám sát quá trình đánh giá nội bộ và sự đủ vốn của các tổ chức tài chính

- Công bố thông tin minh bạch làm lành mạnh kỷ luật thị trường như là một sự bổ sung cho các nỗ lực giám sát.

Mục tiêu và nội dung của tiêu chuẩn Basel I

Các ngân hàng hoạt động trên phạm vi quốc tế được yêu cầu duy trì số vốn tối thiểu (8%) dựa trên phần trăm tài sản có trọng số rủi ro. Yêu cầu các ngân hàng phải giữ trong tay vốn ít nhất 8% trong hồ sơ rủi ro đã xác định của họ là các tiêu chuẩn quy định đối với các ngân hàng nhằm xác định mức vốn lưu động cần nắm giữ, liên quan đến số vốn nắm giữ tổng thể của họ. Tại Hoa Kỳ, các ngân hàng áp dụng tỷ lệ tài sản có trọng số vốn trên rủi ro cấp 1 ít nhất là 4%.

Hệ thống tiêu chuẩn Basel đã đặt ra khuôn khổ nhằm giúp các ngân hàng trong việc giảm thiểu rủi ro khi hoạt động. Basel I mặc dù bị coi là quá đơn giản hóa, nhưng đây là hiệp định đầu tiên, các ngân hàng được phân loại theo mức độ rủi ro và được yêu cầu phải duy trì vốn khẩn cấp dựa trên sự phân loại đó.

Basel cung cấp khung đo lường về rủi ro tín dụng ngân hàng

Do Basel I đã hạ thấp hồ sơ rủi ro của hầu hết các ngân hàng, bởi vậy nhiều nhà đầu tư quay trở lại sau vụ vỡ nợ thế chấp dưới chuẩn của các ngân hàng năm 2008. Công chúng cần những biện pháp bảo vệ mà Basel đưa ra để tin tưởng vào các ngân hàng. Basel I là động lực thúc đẩy dòng vốn rất cần thiết vào các ngân hàng.

Hệ thống Basel I phân loại nhóm tài sản của ngân hàng thành năm loại rủi ro theo tỷ lệ phần trăm: 0%, 10%, 20%, 50% và 100%.

Ngân hàng phải duy trì vốn (Vốn cấp 1 - vốn tự có của ngân hàng và vốn cấp 2 - thành phần dự trữ bắt buộc) bằng ít nhất 8% tài sản có trọng số rủi ro. Điều này đảm bảo ngân hàng đang nắm giữ một lượng vốn nhất định đủ để đáp ứng các nghĩa vụ.

Ví dụ: Một ngân hàng có tài sản trọng số rủi ro là 100 triệu đô la, thì cần duy trì vốn ít nhất là 8 triệu đô la. Vốn cấp 1 là nguồn tài trợ chính, có tính thanh khoản cao nhất, vốn cấp 2 bao gồm các công cụ vốn hỗn hợp kém thanh khoản hơn, các khoản dự phòng rủi ro cho vay và đánh giá lại, các khoản dự trữ…

Mục tiêu và nội dung của tiêu chuẩn Basel II

Hệ thống Basel II ra đời nhằm khắc phục các nhược điểm của Basel I, đẩy mạnh việc quản lý rủi ro và nâng cao chất lượng của các ngân hàng quốc tế.

Tiêu chuẩn Basel II sử dụng khái niệm“Ba trụ cột”:

Trụ cột thứ I: Tỷ lệ vốn bắt buộc tối thiểu (CAR) vẫn là 8% của tổng tài sản có rủi ro giống như Basel I đặt ra nhưng rủi ro được tính toán theo ba yếu tố chính là:

- Rủi ro tín dụng

- Rủi ro trong quá trình hoạt động

- Rủi ro thị trường

Trọng số rủi ro của Basel II gồm nhiều mức từ 0%-150% hoặc hơn do vậy rất nhạy cảm với xếp hạng.

Trụ cột thứ II: Cung cấp khung giải pháp cho các rủi ro mà ngân hàng đối mặt, như rủi ro hệ thống, rủi ro danh tiếng, rủi ro thanh khoản, rủi ro chiến lược và rủi ro pháp lý…

Ba trụ cột của Basel II về an toàn vốn

Hệ thống Basel II nhấn mạnh 4 nguyên tắc của công tác rà soát giám sát đó là:

- Các ngân hàng cần phải có một quy trình đầy đủ để đánh giá được mức độ của vốn nội bộ theo danh mục rủi ro và đặt ra chiến lược nhằm duy trì mức vốn đó.

- Các giám sát viên cũng cần phải rà soát và đánh giá việc xác định mức độ vốn nội bộ và chiến lược của ngân hàng, khả năng đảm bảo tuân thủ tỉ lệ vốn tối thiểu và có hành động giám sát phù hợp nếu giám sát viên không hài lòng với kết quả của quy trình này.

- Giám sát viên khuyến nghị các ngân hàng duy trì mức vốn cao hơn mức quy định tối thiểu.

- Giám sát viên nên thực hiện can thiệp sớm ở giai đoạn đầu để đảm bảo mức vốn của ngân hàng không giảm xuống dưới mức tối thiểu và có thể yêu cầu sửa đổi ngay nếu mức vốn không được duy trì cao hơn mức tối thiểu.

Trụ cột thứ III: Các ngân hàng cần phải công khai thông tin theo danh sách các yêu cầu về cơ cấu vốn, mức độ đầy đủ vốn đến những thông tin liên quan đến mức độ nhạy cảm của ngân hàng với các loại rủi ro tín dụng,rủi ro vận hành, rủi ro thị trường và quy trình đánh giá của ngân hàng choi từng loại rủi ro này.

Với những tiêu chuẩn khắt khe hiệp ước Basel đặt ra, các ngân hàng thương mại càng ngày càng được yêu cầu hoạt động minh bạch hơn, đảm bảo vốn phòng ngừa cho nhiều loại rủi ro hơn.

Mục tiêu và nội dung của tiêu chuẩn Basel III

Basel III là chuẩn mực quản trị rủi ro uy tín đang được áp dụng rộng rãi trên thế giới. Hệ thống ngân hàng Việt Nam cũng đang hướng tới áp dụng Basel III, tuy nhiên gặp phải nhiều rào cản do chuẩn mực này có yêu cầu rất cao.

Chuẩn mực Basel III đòi hỏi các ngân hàng thương mại phải đáp ứng đồng thời cả tỷ lệ an toàn vốn (CAR) và các cấu phần vốn lõi, vốn đệm dự phòng nhằm đảm bảo dự phòng vốn an toàn trong quá trình hoạt động

Basel III còn đưa ra bộ chỉ số về quản lý rủi ro thanh khoản như: Tỷ lệ đảm bảo thanh khoản (LCR), tỷ lệ đòn bẩy (LR) và tỷ lệ nguồn vốn ổn định ròng (NSFR) nhằm tăng sức chịu đựng của ngân hàng trước những kịch bản căng thẳng.

Những thay đổi từ Basel II sang Basel III

Ngân hàng nắm giữ lượng vốn cao hơn và với chất lượng cao hơn để có thể bù đắp khi thiệt hại không mong muốn xảy đến. Trong Basel II chỉ yêu cầu vốn cấp 1 là 4% thì Basel III yêu cầu lên 6%, tỷ lệ vốn cổ đông thường tăng từ 2% lên 4%. Ngoài ra, ngân hàng cần bổ sung vốn đệm dự phòng tài chính bằng 2,5% và vốn đêm phòng ngừa suy giảm theo chu kỳ kinh tế từ 0 - 2,5% đảm bảo bằng vốn chủ sở hữu phổ thông.

Do vậy, để có thể áp dụng Basel III, các ngân hàng phải có lượng vốn dồi dào, chấp nhận mức đệm dự phòng lớn hơn để đảm bảo thanh khoản cũng như khả năng chống chịu trước các biến động bất thường của thị trường, qua đó nâng cao vị thế và uy tín cho ngân hàng, dễ dàng tiếp cận thị trường vốn quốc tế.

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng: “Basel III có những quy định nghiêm ngặt hơn nhằm giảm thiểu rủi ro khi xảy ra khủng hoảng, giúp ngân hàng nâng cao tín nhiệm và cạnh tranh trên thị trường quốc tế.”

Basel III tăng đáng kể yêu cầu về vốn để đối phó với rủi ro, đề phòng áp lực thị trường trong 12 tháng. Các ngân hàng được yêu cầu phải duy trì đủ lượng tài sản có khả năng chuyển thành tiền mặt trong 30 ngày nếu rơi vào thời kỳ khó khăn...

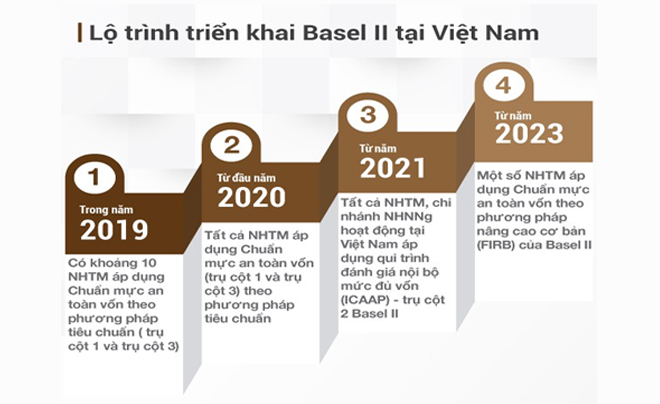

Lộ trình triển khai Basel II tại Việt Nam

Các ngân hàng ở Việt Nam đạt chuẩn Basel

Khi hội nhập kinh tế quốc tế, việc áp dụng tiêu chuẩn Hiệp ước Basel II là một xu thế tất yếu đối với các ngân hàng Việt Nam. Bởi vậy ngân hàng Nhà nước đã đưa ra một lộ trình triển khai 3 trụ cột đối với các ngân hàng thương mại.

Giai đoạn 1 (Từ 2016 đến 2018): Thí điểm áp dụng Basel II tại 10 ngân hàng là: Vietcombank, VietinBank, BIDV, MB, Sacombank, Techcombank, ACB, VPBank, VIB và Maritime Bank.

Giai đoạn 2: Mục tiêu đến năm 2020, cơ bản các ngân hàng thương mại có mức vốn tự có theo chuẩn mực của Basel II, trong đó ít nhất có từ 12 đến 15 ngân hàng thương mại áp dụng thành công Basel II.

Trong 10 ngân hàng thực hiện thí điểm áp dụng Basel II thì VIB là ngân hàng đầu tiên được công nhận đạt chuẩn Basel II với cả 3 trụ cột. Việc đáp ứng đầy đủ những tiêu chuẩn khắt khe của hệ thống Basel II cho thấy ngân hàng VIB có đủ khả năng hoạt động an toàn theo thông lệ tiên tiến của các nước phát triển trên thế giới.

Tiếp theo là các ngân hàng như: Vietcombank, BIDV, MBBank và VPBank, Techcombank, ACB, MSB, HDBank, OCB, VietBank, VietCapitalBank, SeABank, ShinhanBank, LienVietPostBank, NamABank và Standard Chartered Việt Nam cũng công bố hoàn thành Basel II.

Nhiều ngân hàng tại Việt Nam đã hoàn thành cả 3 trụ cột Basel II

Tính đến cuối năm 2022, nhiều ngân hàng Việt Nam đã hoàn thành Basel II và hướng tới áp dụng tiêu chuẩn Basel III và IFRS 9 để nâng cao chất lượng quản trị rủi ro và tăng năng lực cạnh tranh.

Hiện chưa có bất cứ quy định nào về việc bắt buộc áp dụng Basel III cho các ngân hàng ở Việt Nam nhưng một số ngân hàng thương mại đã tiên phong triển khai Basel III. Việc tuân thủ các chuẩn mực Basel có ý nghĩa quan trọng bởi ngân hàng Nhà nước sẽ ưu tiên xét duyệt room tín dụng cho ngân hàng CAR cao, dồi dào vốn chủ sở hữu, năng lực quản trị rủi ro tốt hơn.

Ngân hàng Quốc tế VIB đã triển khai áp dụng các chỉ số quản trị rủi ro theo chuẩn mực Basel III từ năm 2020. Tiếp theo đó, HDBank thông báo đã triển khai việc nâng cấp áp dụng tiêu chuẩn Basel II lên Basel III. TPBank, MSB, Nam A Bank, SeABank, ACB, LPBank cũng công bố triển khai và áp dụng các yêu cầu quản trị rủi ro theo Basel III, sau khi hoàn thành cả 3 trụ cột của Basel II.

Mặc dù việc hoàn thành Basel III là vô cùng khó khăn, cần lượng vốn dồi dào và mức đem dự phòng lớn để giảm thiểu rủi ro cũng như cần có một trung tâm dữ liệu ngân hàng chính xác, đáng tin cậy, cập nhật thường xuyên, kịp thời. Thế nhưng các ngân hàng thương mại của Việt Nam vẫn đang phấn đấu và đã đạt được những thành công nhất định trong quá trình áp dụng.

Thông tin Vclick chia sẻ hy vọng có thể giúp bạn hiểu về tiêu chuẩn Basel đối với ngân hàng và tình hình áp dụng chuẩn Basel tại Việt Nam.

02437554190

02437554190