Nội dung

Thông tư 06/2023/TT- Ngân hàng Nhà nước với những sửa đổi, bổ sung về hoạt động cho vay đang được nhiều tổ chức tín dụng, cá nhân và doanh nghiệp quan tâm. Thông tư mở rộng thêm mục đích cho vay và sẽ có tác động đáng kể lên thị trường tín dụng.

Thông tư 06/2023/TT- Ngân hàng Nhà nước

Ngân hàng Nhà nước Việt Nam mới ban hành Thông tư 06/2023/TT-ngân hàng Nhà nước sửa đổi, bổ sung Thông tư 39/2016/TT-ngân hàng Nhà nước quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng.

Mời các bạn xem chi tiết: Nội dung của Thông tư 06/2023/TT-ngân hàng Nhà nước

Thông tư 06 có thêm định nghĩa về cho vay bù đắp tài chính, cho phép người đi vay được vay ở tổ chức tín dụng này để trả nợ tổ chức tín dụng khác với nhiều mục đích vay hơn.

Nếu như trước đây, việc vay vốn ngân hàng này trả cho ngân hàng khác chỉ giới hạn ở mục đích vay sản xuất và kinh doanh thì với Thông tư mới, khách hàng có thể vay để trả nợ tiêu dùng.

Thông tư 06/2023/TT-NHNN có nhiều bổ sung về mục đích cho vay

Điều này có nghĩa là những cá nhân đang vay vốn tại ngân hàng để mua xe, mua nhà, xây sửa nhà cửa… nếu thấy ngân hàng khác có mức lãi suất thấp hơn hoặc nhiều ưu đãi hơn thì hoàn toàn có thể vay từ ngân hàng khác để trả nợ trước hạn cho ngân hàng hiện tại.

Việc mở rộng thêm mục đích cho vay này khiến người vay có cơ hội tiếp cận với nguồn vốn rẻ, tối đa hóa việc sử dụng vốn vay cũng như giảm áp lực trả nợ lên những người đang vay ở thời điểm hiện tại.

Theo ý kiến từ lãnh đạo ngân hàng, việc cho vay để trả nợ ngân hàng khác sẽ được siết chặt điều kiện, việc thẩm định hồ sơ nghiêm ngặt hơn như: cán bộ tín dụng sẽ phải đi theo khách hàng sang ngân hàng khác để kiểm định khoản vay, cần hồ sơ công chứng về tài sản thế chấp, thời hạn cho vay không dài hơn thời gian vay của khoản nợ hiện tại… Điều này nhằm mục đích giảm thiểu rủi ro, đảm bảo khoản vay của khách hàng dùng vào đúng mục đích.

Bên cạnh đó, Thông tư 06 cũng quy định về hoạt động cho vay bằng phương tiện điện tử - vay tiền online cũng như hạn mức khách hàng được vay thông qua phương tiện điện tử để phục vụ cho nhu cầu tiêu dùng có thể lên đến 100 triệu.

Người vay sẽ được tiếp cận với dịch vụ tín dụng tốt hơn, nhiều quyền lợi hơn

Thông tư 06 sẽ bắt đầu có hiệu lực kể từ ngày 1/9/2023, được đánh giá sẽ có một số tác động đáng kể tới hoạt động tín dụng, tổ chức tín dụng, người đi vay và cả nền kinh tế.

Những ảnh hưởng của Thông tư 06 đến người đi vay

Thông tư 06 bổ sung thêm điều kiện vay vốn để phục vụ nhu cầu đời sống vào phương án sử dụng vốn được phép vay vốn đã cho phép người đi vay có thể vay tiền ở nơi lãi thấp để trả nợ cho nơi lãi cao.

Dưới góc độ của người đi vay thì họ có thể lựa chọn được tổ chức tín dụng có lãi suất thấp hơn, dịch vụ tốt hơn và gia tăng quyền lợi từ hoạt động đi vay vốn.

Người vay có thể vay tiền nơi lãi thấp trả khoản vay lãi cao

Bên cạnh đó, Thông tư cũng khiến các ngân hàng thương mại nâng cao dịch vụ, cạnh tranh về lãi suất và ưu đãi để thu hút khách hàng. Điều này không chỉ đem lại lợi ích với riêng người đi vay mà có thể khiến toàn ngành ngân hàng cũng như nền kinh tế phát triển.

Một lợi ích khác mà Thông tư 06 mang lại là bổ sung thêm quy định về cho vay bằng phương tiện điện tử. Thông qua xác minh bằng phương tiện điện tử, khách hàng có thể vay vốn để phục vụ cho nhu cầu đời sống với hạn mức tương đối cao (lên tới 100 triệu đồng). Điều này giúp cho nhiều khách hàng hiện đang khó tiếp cận với nguồn vốn ngân hàng có thể vay dễ dàng hơn.

Người vay chỉ cần cung cấp thông tin số tiền cần vay, mục đích vay, thời gian vay cũng như khả năng trả nợ là sẽ được xem xét phê duyệt khoản vay.

Thông tư 06 có thể thúc đẩy ngành tín dụng cùng phát triển

Theo thông tin từ Hiệp hội Ngân hàng, hiện có khoảng 30 triệu khách hàng đang vay tiêu dùng với hạn mức vay trung bình từ 35 đến 50 triệu đồng, với quy mô khoảng 220.000 tỉ đồng, chiếm 1,87% tổng dư nợ toàn nền kinh tế (tính tại thời điểm 31/12/2022).

Những sửa đổi, bổ sung kịp thời từ Thông tư 06 mở ra một cánh cửa lớn để người vay có thể tiếp cận được nguồn vốn từ ngân hàng, kích thích tăng trưởng tín dụng và giảm nhiều hệ lụy về mặt xã hội.

Tình hình tăng trưởng tín dụng trước khi Thông tư 06 có hiệu lực

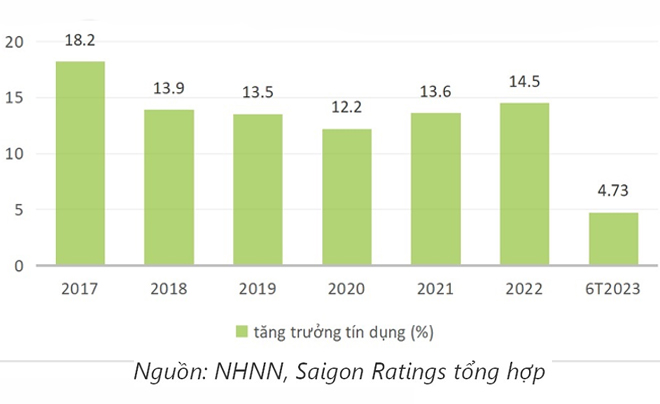

Theo số liệu từ ngân hàng Nhà nước, tính đến 30/6/2023, dư nợ tín dụng nền kinh tế đạt hơn 12,4 triệu tỷ đồng; tăng 4,73% so với cuối năm 2022, tương đương khoảng 450.000 tỷ đồng. Tốc độ tăng trưởng tín dụng những năm gần đây như sau:

Biểu đồ tăng trưởng tín dụng các năm gần đây

Từ biểu đồ trên có thể thấy trong 6 tháng đầu năm 2023 tăng trưởng tín dụng đang chậm lại so với các năm trước.Một số nguyên nhân dẫn đến sự tăng trưởng chậm có thể kể đến như nền kinh tế tăng trưởng chậm, tổng cầu giảm, thị trường tài chính đặc biệt là thị trường bất động sản đang suy yếu, hoạt động sản xuất giảm do xuất khẩu giảm, lãi suất cho vay vẫn đang ở mức cao làm giảm nhu cầu tín dụng.

Các doanh nghiệp FDI cũng đang gặp nhiều khó khăn, những doanh nghiệp vừa và nhỏ lại càng khó tiếp cận vốn tín dụng do khó đảm bảo được khả năng trả nợ.

Kể từ đầu năm 2023 tới nay, ngân hàng Nhà nước đã thực hiện 4 lần giảm lãi suất điều hành khiến cho lãi suất huy động đã giảm nhanh từ mức đỉnh của cuối năm 2022, đầu 2023. Đến nay, lãi suất huy động tiền gửi tiết kiệm của các ngân hàng thương mại đã giảm bình quân khoảng 2 - 3%/năm so với cuối năm 2022, hiện ở quanh mức 6%/năm.

Các tổ chức tín dụng cũng đã đẩy mạnh giảm lãi suất cho vay nhằm kích cầu tín dụng. Tuy nhiên, trong khi lãi suất huy động của các ngân hàng giảm mạnh từ 2 - 3%/năm so với thời đỉnh điểm hồi tháng 01/2023 thì lãi suất cho vay chưa giảm tương ứng như mong đợi của những người đi vay.

Thông tư 06 có hiệu lực từ ngày 1/9/2023 và được nhiều người mong đợi

Vay trung dài hạn: lãi suất các khoản vay mới xoay quanh mức 8 - 10%/năm, nhưng lãi suất với các khoản vay hiện hữu vẫn giữ ở mức 12-13,5%/năm, do các khoản huy động lãi suất cao từ đầu năm vẫn còn tồn kho.

Vay mua nhà: lãi suất khoảng từ 12 – 13,5%/năm (lãi suất trong thời gian ưu đãi từ 6 tháng đến 1 năm nhìn chung trong khoảng 8 – 10%/năm);

Vay tiêu dùng: lãi suất bình quân ở mức trên 14%/năm;

Vay ngắn hạn: lãi suất ở mức trên dưới 5%/năm cho một số ngành đặc thù.

Thông tư 06 được kỳ vọng sẽ khiến cho mặt bằng lãi suất huy động giảm sâu hơn, tạo điều kiện cho nền kinh tế phục hồi tốt hơn trong nửa cuối năm 2023. Vclick hy vọng những thông tin trên có thể giúp bạn hiểu thêm về những sửa đổi, bổ sung về quy định vay vốn từ các tổ chức tín dụng cũng như những lợi ích mà Thông tư mới này đem lại.

02437554190

02437554190