Nội dung

Tín dụng quay vòng hay tín dụng tuần hoàn là một thuật ngữ quen thuộc trong nghiệp vụ ngân hàng tài chính. Tìm hiểu tín dụng quay vòng là thế nào, có gì giống và khác với thẻ tín dụng.

Tín dụng quay vòng là gì?

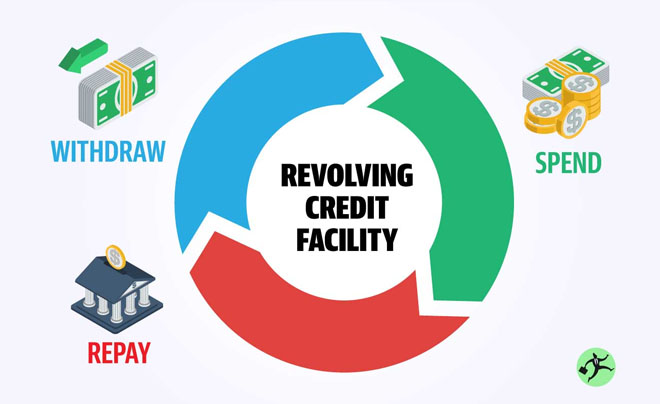

Tín dụng quay vòng (Revolving Credit) là một kiểu hạn mức tín dụng mà khách hàng phải trả một khoản phí cam kết cho một tổ chức tài chính để vay tiền và sau đó được phép sử dụng tiền khi cần thiết trong giới hạn được vay.

Bên vay có trách nhiệm hoàn trả số tiền đã chi tiêu cùng khoản phí phát sinh. Sau khi hoàn trả lại có thể tiếp tục vay trong hạn mức quy định mà không cần lặp lại thủ tục xét duyệt ban đầu.

Tín dụng quay vòng là một dạng tín dụng cơ bản

Tín dụng quay vòng có thể được cấp cho cá nhân hoặc tổ chức, thường vay vì mục đích kinh doanh. Số tiền cần rút mỗi tháng tùy thuộc vào nhu cầu dòng tiền hiện tại.

Tín dụng quay vòng có một số đặc điểm như sau:

- Tín dụng quay vòng cho phép khách hàng sử dụng tiền trong hạn mức đã định sẵn. Bên vay có quyền tiêu một phần hoặc sử dụng hết hạn mức.

- Lãi suất thường cao hơn so với hình thức vay khác.

- Tính quay vòng của tín dụng tuần hoàn thể hiện ở chỗ khi người vay thanh toán đủ cả gốc cả lãi đã vay thì hạn mức vay lại quay về giới hạn tín dụng ban đầu, vì thế có thể sử dụng vòng đi vòng lại nhiều lần.

Tín dụng quay vòng không cần đánh giá lại tín dụng như vay trả góp

- Người vay chỉ phải trả lãi dựa trên số tiền thực tế đã sử dụng, có thể chọn thanh toán một lần hoặc nhiều lần. Nếu bên vay không thanh toán đúng hạn, phía ngân hàng có sẽ thu giữ tài sản và phát mãi để thu tiền về bù đắp cho khoản vay.

Cách thức hoạt động của tín dụng quay vòng

Hạn mức tối đa cho tín dụng tuần hoàn là cố định theo thỏa thuận của ngân hàng/tổ chức tài chính với khách hàng. Các tổ chức tài chính sẽ xem xét một số yếu tố về khả năng thanh toán và lịch sử tín dụng của người vay trước khi cấp tín dụng quay vòng.

Đối với một cá nhân, các yếu tố đánh giá bao gồm điểm tín dụng, thu nhập ổn định ở thời điểm hiện tại và sự ổn định việc làm. Đối với một công ty, tổ chức tài chính sẽ xem xét báo cáo kết quả hoạt động kinh doanh, bảng cân đối kế toán định kỳ, báo cáo lưu chuyển tiền tệ.

Tín dụng quay vòng rất hữu ích khi cá nhân, doanh nghiệp phát sinh nhu cầu vốn

Nếu cá nhân hoặc tổ chức gặp biến động mạnh về dòng tiền hoặc phải đối mặt với các chi phí bất ngờ thì tín dụng quay vòng là giải pháp hữu ích do tính tiện lợi và linh hoạt. Tuy nhiên, tín dụng quay vòng lại có lãi suất cao hơn so với vay trả góp truyền thống.

Vay tín dụng quay vòng cần phải tuân thủ những bước sau:

- Tổ chức tín dụng dựa vào thu nhập hiện tại hoặc kế hoạch kinh doanh để xem xét khả năng thanh toán của bên vay. Đối với cá nhân là dựa vào bảng lương, hợp đồng lao động, bảng sao kê tài khoản. Đối với doanh nghiệp thì sẽ xem xét qua báo cáo kết quả kinh doanh, quy mô tài chính, kế hoạch kinh doanh sắp tới…

- Sau khi xác thực thông tin về khả năng trả nợ của khách, tổ chức tín dụng thỏa thuận và cấp hạn mức tín dụng. Thủ tục này chỉ cần làm một lần, nếu khách hàng thanh toán đầy đủ, đúng hạn thì tín dụng tiếp tục được quay vòng mà không cần làm thủ tục từ đầu.

Tín dụng quay vòng và vay trả góp có gì khác biệt?

Vay trả góp có điểm khác biệt với tín dụng quay vòng, bởi nó đòi hỏi người vay phải mua một loại hàng hóa và thanh toán cố định trong một khoảng thời gian, trong khi tín dụng quay vòng chỉ yêu cầu phải thanh toán tiền lãi và khoản phí nào đó được áp dụng.

Tín dụng tuần hoàn không cần đánh giá lại như vay trả góp

Tín dụng quay vòng phù hợp với các khoản vay quy mô nhỏ và trong khoảng thời gian ngắn, giúp doanh nghiệp có một khoản vốn để sử dụng, sau khi hoàn trả sẽ được vay tiếp mà không cần làm thủ tục mới hay đánh giá lại tín dụng. Nếu cần một khoản vay lớn hơn, doanh nghiệp sẽ phải chuẩn bị hồ sơ phức tạp hơn, việc xét duyệt cũng nghiêm ngặt hơn.

Mối liên hệ giữa tín dụng quay vòng và thẻ tín dụng

Tín dụng tuần hoàn và thẻ tín dụng đều thuộc tín dụng quay vòng nhưng có một số điểm khác biệt:

Tín dụng quay vòng tương tự như khoản tạm ứng tiền mặt

|

Tiêu chí phân biệt |

Tín dụng quay vòng |

Thẻ tín dụng |

|

Cần sử dụng thẻ |

Không yêu cầu |

Có |

|

Cần mua hàng |

Không yêu cầu |

Có |

|

Tiền chuyển vào tài khoản |

Tiền sẽ chuyển vào tài khoản của khách hàng khi khoản vay được duyệt |

Tiền có sẵn trong tài khoản theo hạn mức được cấp |

|

Lãi suất |

Thấp hơn lãi thẻ tín dụng |

Lãi tương đối cao |

|

Áp dụng cho khoản vay |

Khoản vay nhỏ và ngắn hạn |

Khoản vay dài hạn, giới hạn tín dụng lớn |

|

Thanh toán hàng tháng |

Phải thanh toán một khoản cố định hàng tháng trong thời gian nhất định cho đến khi tất toán hợp đồng vay |

Khách hàng phải thanh toán tiền lãi và gốc theo số dư tối thiểu trong bảng sao kê |

|

Tài sản đảm bảo |

Cần có tài sản thế chấp như ô tô, nhà đất, tài sản hoặc giấy tờ có giá trị. |

Chỉ cần chứng minh năng lực tài chính |

Mặc dù tín dụng quay vòng có nhiều điểm tương đồng với thẻ tín dụng nhưng lại không cần sử dụng đến thẻ, cũng không cần mua hàng hay thực hiện giao dịch. Có thể coi tín dụng quay vòng như một khoản tiền tạm ứng để phòng hờ khi tài chính gặp biến động.

Do đó, bạn nên cân nhắc lựa chọn hình thức vay phù hợp với mục đích sử dụng và khả năng quản lý tài chính của mình. Có thể tham khảo thêm cách vay online với lãi suất hấp dẫn từ Vclick để có nguồn tài chính cấp tốc và an toàn.

02437554190

02437554190